Kolay KDV hesapla. Web’de cepte.

Sonuç

Label | Value |

|---|---|

| Tutar | ₺0,00 |

| Vergi Tutaru | ₺0,00 |

| KDV Dahil Tutarı | ₺0,00 |

| Tevkifat Tutarı | ₺0,00 |

| Genel Toplam | ₺0,00 |

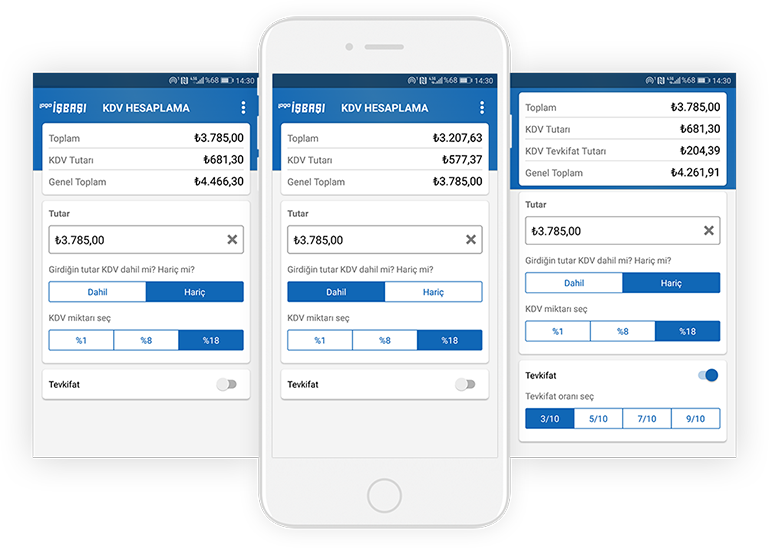

KDV HESAPLAMA ARACI

Anında, hızlı, doğru, güvenilir KDV ve Tevkifat Tutarı Hesaplama

İsterseniz KDV Dahil, isterseniz KDV Hariç rakamlara göre, seçeceğiniz KDV Oranı üzerinden hesaplama yapabilirsiniz.

Tevkifat seçeneğini aktif ederek, seçeceğiniz Tevkifat Oranı üzerinden Tevkifat tutarını görebilirsiniz.

KDV Nedir?

Ülkemizde Uygulanan KDV Oranları

KDV Hesaplaması Nasıl Yapılır?

Öncelikle KDV hesaplaması yapılmak istenen tutar girilir. Yasal olarak uygulanan KDV vergi oranları (%1, %10 ve ya %20) seçilir. Daha sonra KDV hariç ve ya KDV dahil hesaplamasına göre işlem yapılır.

KDV hesaplaması KDV dahil ve hariç olmak üzere iki formül ile hesaplanabilir. KDV hesaplamasında en basit formül KDV tutarı eşittir mal veya hizmet tutarı çarpı KDV oranı şeklindedir.

KDV Dahil Hesaplama Nasıl Yapılır?

KDV Hariç Hesaplama Nasıl Yapılır?

KDV Hesaplama Yuvarlama Farkı

Para birimimizde virgülden sonra üçüncü basamağın karşılığı olmadığı için muhasebe işlemlerinde virgülden sonra sadece iki rakam kullanılır. Virgülden sonraki basamakların yuvarlanması gerekir ve yuvarlamanın belli kuralları vardır.

Eğer virgülden sonraki üçüncü basamak beşten büyükse yukarıya yuvarlanır. Örnek olarak 4,476 sayısı 4,48 şeklinde yukarıya yuvarlanır. Virgülden sonraki üçüncü basamak beşten küçükse aşağıya yuvarlanır. Örneğin 4,474 sayısı 4,47 sayısına yuvarlanır.

Eğer sayının virgülden sonraki üçüncü basamağı beş ise en yakın çift sayıya yuvarlanır. Örneğin 4,485 sayısına en yakın çift sayı sekiz olduğu için aşağı doğru yuvarlaması gerekir. Bu sayı 4,48 olarak kabul edilir. Sıfır da çift sayı olarak sayılır. Fakat bazı bilgisayar programlarında bu varsayılan bir kural değildir. Örnek olarak Excel'de eğer özel bir kural belirtilmemişse beşi her zaman yukarıya doğru yuvarlayacaktır.Ürünlerde Uygulanan KDV Oranları

Türkiye'de ürünlerin ihtiyaç anlamında zorunluluk teşkil etme derecesine göre KDV oranları uygulanır. Bu oranlar yüzde 1, yüzde 10 ve yüzde 20 olmak üzere toplamda üç tanedir. En düşük katma değer vergi oranı olan %1 ekmek ve benzeri gibi temel tüketim ürünlerinde uygulanır. Lüks olmayan barınma ihtiyaçlarına da yüzde 1 KDV oranı uygulanır. Unlu mamuller haricinde kalan lüks tüketim malı olmayan süt, yumurta, peynir gibi temel tüketim mallarından yüzde 10 oranında vergi alınır.

Mobilya, beyaz eşya, telekomünikasyon, zorunlu ihtiyaç duyulmayan bazı gıdalar gibi temel tüketim ürünleri olmayan mallara yüzde 20 oranında KDV uygulanır.

Yüzde (%) 1 KDV Uygulanan Ürünler

Yüzde (%) 10 KDV Uygulanan Ürünler

Yüzde (%) 20 KDV Uygulanan Ürünler

Örnek KDV Hesaplama

KDV'den Matrah Bulma Nasıl Yapılır?

Hesaplanan KDV Nedir?

KDV İndirimi Nedir?

Motosiklet KDV'si İndirim Konusu Yapılabilir mi?

KDV nedir?

Hesaplanan KDV ile İndirilecek KDV arasındaki Fark Nedir?

KDV Beyannamesi Ne Zaman Verilir?

KDV Ne Zaman Ödenir?

Tevkifat nedir?

KDV Tevkifatı Nedir?

Devlet KDV alacağını önceden güvence altına almak istemektedir. Kanunda belirlenmiş mallarınalım satımı veya görülen hizmet bedeli üzerinden hesaplanan Katma Değer Vergisi’nin, alıcılartarafından bazen tamamı, bazen de kanunda belirlenen oranda kesinti yapılarak, satıcıya değil deVergi Dairesi’ne vergi sorumlusu sıfatıyla beyan edilip ödenmesidir.

Faturada farklı Tevkifat Oranları var ise her bir Tevkifat Oranı Toplamı ayrı olarakgösterilmelidir.